继去年11月单月增持规模创下近年新高后,外资加仓人民币债券资产的步伐仍在继续。

据中国人民银行上海总部1月15日发布的数据,截至2023年12月末,境外机构持有银行间市场债券3.67万亿元,约占银行间债券市场总托管量的2.7%。记者注意到,这是境外机构自去年9月以来,连续第四个月增持人民币债券。放眼全年来看,2023年外资增持人民币债券规模约2800亿元。

外资缘何青睐人民币债券?中信证券明明研究团队认为,“票息+汇兑”的综合收益成为提升人民币配置价值、促使境外机构增持的关键。

“伴随着美联储加息周期的结束和降息周期的开启,全球流动性和风险偏好将提升,这将推动资金更多流向包括中国在内的新兴市场。”东方金诚研究发展部高级分析师于丽峰表示。

记者注意到,去年9月以来,境外机构持有的银行间债券规模不断攀升,其中11月单月增持量约2500亿元,创下近年来的新高。最新数据显示,截至2023年12月末,境外机构持有银行间市场债券3.67万亿元,较年初增加约2800亿元。

“外资投资中国市场和配置人民币资产意愿稳步提升,近几个月外资持续净增持境内债券。”国家外汇管理局副局长、新闻发言人王春英表示,去年11月净增持规模为历史次高值,12月进一步净增持245亿美元,继续处于近两年高位;去年12月外商直接投资资本金净流入明显增加,净流入规模超百亿美元。

据最新披露,截至2023年12月末,境外机构的主要托管券种是国债,托管量为2.29万亿元,占比62.4%;其次是政策性金融债,托管量为0.80万亿元,占比21.8%。

从成交情况来看,中国外汇交易中心发布的数据显示,12月,境外机构投资者共达成现券交易11469亿元,其中买入债券6883亿元,卖出债券4586亿元,当月净买入2297亿元,仅次于11月。至此,境外机构已连续11个月净买入我国债券,2023年以来累计净买入量超1.5万亿元。

参与主体亦在扩容,去年12月,新增10家境外机构主体进入银行间债券市场。截至去年12月末,共有1124家境外机构主体入市,其中551家通过直接投资渠道入市,822家通过“债券通”渠道入市,249家同时通过两个渠道入市。

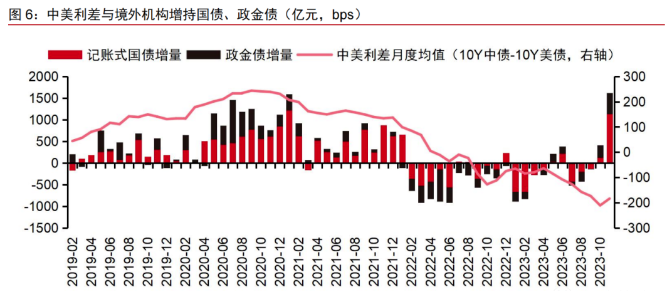

中信证券明明研究团队认为,“票息+汇兑”的综合收益成为提升人民币配置价值、促使境外机构增持的关键。尽管中美长端利差和短端利差仍是倒挂状态,但近期10年期美债收益率从接近5%的高位快速回落,驱动中美长端利差倒挂程度有所缓和,进而驱动国内债券市场的外资流出压力放缓。

记者注意到,2023年底,中美10年期国债收益率倒挂幅度已较当年10月高点收敛超过90个基点。

此外,明明团队认为,自2022年美联储开启紧缩周期、并经历了大幅加息后,美元指数逐步成为高息货币,人民币成为相对低息的货币。在此背景下,1年期的在岸美元兑人民币远期汇率开始低于同期的即期汇率,且二者差值在2023年下半年有所走阔。2023年以来,当1年期的在岸美元兑人民币远期汇率明显低于同期的即期汇率时,境外机构往往会增持一定规模的人民币债券资产。

于丽峰表示,伴随美债收益率进一步下行,中美利差倒挂幅度继续收窄,将提升人民币债券的吸引力。同时,降息也将带动美元指数下行,叠加国内稳增长政策加码提振市场信心,人民币对美元升值预期走强。这意味着,投资人民币债券有望获得一定的汇兑收益,这也将是2024年推动境外机构增持人民币债券的重要因素。

值得一提的是,外资加码的背后,也离不开我国债券市场对外开放的不断深化。记者注意到,2019年以来,我国债券先后被纳入彭博巴克莱、摩根大通、富时罗素三大国际债券指数,目前,我国债券在摩根大通全球新兴市场政府债券指数(GBI-EM)已达到国别最大权重,在彭博巴克莱全球综合指数(BBGA)、富时世界国债指数(WGBI)中的权重均超过纳入时的预计权重,这为我国债市引入了数千亿美元的跟踪指数资金。